Способы снижения ндс. Схемы по НДС: риски, мифы и альтернативы Откуда взялся НДС

По статистике налоговых органов, НДС занимает второе место по величине поступлений. Любое предприятие (либо ИП), использующее общую систему налогообложения, обязано перечислить в федеральную казну установленный процент от величины, добавленной к исходной цене товара продавцом.

Иными словами, при реализации товаров (продукции или услуг) продавец должен уплатить государству разницу между НДС, полученным от покупателей, и входящим от поставщиков налогом.

На чем основаны схемы вычисления НДС

НДС, по установленным в налоговом законодательстве нормам, исчисляется с выручки, полученной от отгрузки номенклатуры, облагаемой налогом. Помимо этого, обложению НДС подлежат денежные суммы, поступившие на счета компании в качестве предварительной оплаты (аванса). Допускается уменьшение суммы к уплате на величину «входящего» налога, указанного в счетах-фактурах поставщиков.

Размер НДС, который придется уплатить в государственный бюджет, может измениться вследствие применения налогоплательщиками таких методов, как:

- занижение величины реализации;

- завышение размера вычетов.

Оба способа, если их применять неграмотно, чреваты не только доначислениями НДС, пени и штрафов, но и возможными более серьезными санкциями. Тем не менее, при правильном подходе, налогоплательщик вычислит правильную сумму налога, действуя при этом в рамках налогового законодательства.

Факторы, влияющие на размер НДС

Существует несколько абсолютно законных путей, при помощи которых плательщик НДС, работающий на , не завысит сумму НДС к уплате:

- заявление об освобождении от обложения НДС;

- замена сделки купли-продажи агентским договором;

- получение аванса в виде задатка или векселя;

- оформление товарного/денежного займа с покупателем.

Освобождение от обязанности обложения НДС

Налоговое право дает возможность хозяйствующему субъекту в заявительном порядке освободиться от данного вида налога. Для этого должно соблюдаться несколько обязательных условий:

- освобождению подлежат только операции, совершаемые на российском рынке;

- товары не должны попадать под категорию подакцизных;

- размер налогооблагаемой выручки на протяжении квартала (трех последовательных месяцев) не достигает величины в два миллиона рублей. При этом сумма дохода считается без учета НДС.

Если налогоплательщик соответствует указанным параметрам, то он может подать ходатайство в ФНС на освобождение от НДС, которое будет действовать на протяжении календарного года.

В рамках ст.145 НК РФ компания или ИП, получивший законное освобождение, не должны будут начислять и платить НДС, вести соответствующие регистры (книгу продаж и книгу покупок), представлять налоговые декларации в контролирующую инстанцию. Вместе с тем, хозяйствующий субъект потеряет право на налоговые вычеты по НДС, а сумму «входного» налога должен включать в цену единицы товара/услуги.

Важно: если налогоплательщик, освобожденный от НДС, будет продолжать оформлять счета-фактуры с выделенным налогом, он обязан перечислить эти суммы в государственную казну и представить в ФНС декларацию по НДС.

Преимущества использования такого варианта очевидны, в особенности для представителей малого бизнеса. Однако, если среди контрагентов-покупателей много организаций/ИП, работающих с НДС, есть возможность потерять деловых партнеров - им будет экономически невыгодно работать с «освобожденцем».

Помимо этого, льготнику необходимо отслеживать и регулировать поступление выручки, ибо, как только она «перевалит» за 2 миллиона рублей за 90 дней (3 месяца) подряд, право на освобождение автоматически снимается.

Договор поставки vs агентский договор

Распространенным вариантом исчисления минимального НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре.

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору.

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах. Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

партии товара. За эту услугу принципал обязан будет выплатить агенту премию, которая и станет объектом налогообложения по НДС.

Во избежание налоговых осложнений, необходимо обезопасить себя следующими документами:

- поручение агенту от принципала с точным указанием задания на покупку/реализацию товара или оказание услуги;

- отчет агента с приложением бумаг, подтверждающих качественное выполнение и произведенных расходов;

- накладные на приобретение порученного товара и его отгрузку;

- документы на оплату;

- иные бумаги, имеющие ссылку на конкретный агентский договор.

Имейте в виду: если фактические расходы агента, возмещенные принципалом, превысили сумму вознаграждения, то они должны включаться в базу обложения НДС.

Переквалификация аванса

Авансы, поступившие от покупателя, обязательно должны облагаться НДС. Как только сумма предварительной оплаты будет «перекрыта» отгрузкой товара, величина налога будет скорректирована. Если оформить с покупателем соответствующие соглашения, этот платеж в бюджет окажется не нужным.

Денежный заем

Схема подмены аванса денежным займом выглядит следующим образом:

- оформляется соглашение о предоставлении займа на сумму, которая соизмерима со стоимостью предстоящей поставки;

- деньги поступают поставщику и не подлежат обложению НДС;

- осуществляется отгрузка товара или предоставление услуги по договору поставки/оказания услуги;

- утверждается акт взаимозачета, в котором стороны оговаривают погашение предоставленного займа за счет поставленного товара/услуги.

Важно знать : при замене аванса предоставлением денежного займа необходимо соблюдать определенные расхождения в сумме договора, сроках перечисления ссуды и отгрузкой товара. Если все операции будут проведены в течение 1-2 дней, велика вероятность возникновения претензий со стороны ФНС.

В договоре займа не должны фигурировать термины, дающие право налоговикам доначислить НДС и немалые штрафные санкции. Помимо этого, важно оговорить в договоре цель, на которую поставщик получает заем у покупателя.

Соглашение о задатке

Такой вид модификации предоплаты актуален для производственных или строительных компаний, которые могут получать авансы от потенциального покупателя на закупку материалов или сырья. Если в качестве приложения к основному договору будет фигурировать соглашение о задатке, то речь о начислении НДС с этой суммы не идет.

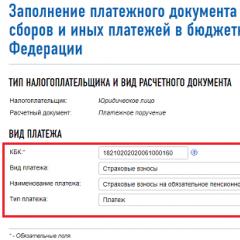

При этом важно соблюсти правильую формулировку в платежном поручении - там необходимо указать и номер/дату основного контракта, и реквизиты дополнительного соглашения о задатке.

Аванс по векселю

Такой метод влияния на сумму НДС применяется не очень часто, но, тем не менее, он совершенно легален и практически лишен подводных камней. Методика применения вексельного аванса такова:

- поставщик выпускает собственный вексель и по акту передает его будущему покупателю;

- в оплату векселя покупатель должен перечислить указанную сумму на счет векселедателя, при этом такое денежное поступление не будет восприниматься налоговиками, как аванс;

- после того, как совершится отгрузка товара, стороны должны задокументировать зачет взаимных требований соответствующим актом.

Надо знать: «вексельная» схема применяется в случаях, когда заранее известная конкретная сумма поставки, а в акте передачи векселя необходимо указать все его реквизиты (номер, дата, сумма).

Корректирующая декларация по НДС

Часто складываются ситуации, когда в конце квартала на счет плательщика НДС поступают существенные суммы предоплаты, с которых следует уплатить налог. Изымать немалые деньги из оборота и ждать три месяца, когда уплаченный НДС можно будет заявить, как вычет - экономически невыгодно.

Если по полученному авансу ожидается отгрузка в ближайшее время, то вполне возможно не включать в декларацию величину предоплаты, а исчислить налог без ее учета. Как только в новом квартале пройдет отгрузка/реализация товара, бухгалтерии следует составить корректирующую декларацию и отправить ее вместе с отчетом за следующий квартал.

До отправки обеих деклараций (уточненной и актуальной) нужно рассчитать сумму пени за несвоевременно уплаченный налог и перечислить его в бюджет. Поскольку размер пени будет невелик, налогоплательщику таким образом удастся сэкономить значительную денежную сумму.

Чего нельзя делать при расчете суммы НДС

Рассматривая ту или иную методику влияния на размер налогов, необходимо тщательно соблюдать регламент составления оправдательных документов. Надо помнить, что

фискальные органы досконально знают все схемы ухода от налогов, поэтому только корректные юридические и бухгалтерские бумаги смогут обезопасить налогоплательщика от претензий ФНС.

Категорически не рекомендуется использовать полулегальные для получения вычета по НДС либо занижать размер полученной выручки. Такие действия легко выявляются, а наказание за уклонение от НДС может намного превысить размер экономии.

Налог на добавленную стоимость, как и любой другой налог, мало кому хочется платить. Именно поэтому многие руководители задумываются о том, как его уменьшить или не платить его вовсе. Что им за это грозит? Можно ли не платить налог и при этом избежать какой-либо ответственности?

Существует две распространенные причины неуплаты НДС:

- Намеренное уклонение от уплаты этого налога

У многих бизнесменов острое чувство несправедливости вызывает тот факт, что с увеличением прибыли увеличивается и НДС. То есть, чем успешнее компания, чем больше сил и энергии в нее вложено, тем больше ей приходится отдавать государству. Кроме того, НДС ставит компанию в достаточно жесткие рамки: несмотря на то, что продукцию организация может реализовать через полгода или даже год, налоги она должна платить регулярно. Для налоговиков не имеет значения, продан товар или нет. И если одних предпринимателей эти «особенности» налога возмущают и заставляют искать законные способы его сокращения, то у других реакция совершенно иная: не платить! - Ненамеренная задержка сроков оплаты

Она быть связана с тем, что бухгалтер просто забыл о необходимости оплатить налог. Или он напутал сроки. Или бухгалтер допустил ошибку в декларации по НДС. Ошибку пришлось исправлять, а это привело к неуплате НДС в срок. В конце концов, бухгалтер мог в самый ответственный момент заболеть. Все это вполне понятно. Проблема в том, что за ошибки штатного сотрудника личную ответственность несет руководитель компании. А все штрафы и пенни платятся из ее бюджета.

Ответственность за неуплату НДС в 2015-1016 годах

Какие штрафы, пенни, санкции и другие последствия грозят за неуплату НДС? Ответственность за несвоевременную уплату или уклонение от уплаты этого налога предусмотрена сразу в трех кодексах РФ: об административных правонарушениях, налоговом и уголовном.

Административная ответственность за неуплату НДС

За непредставление в установленный срок документов и сведений, необходимых для осуществления налогового контроля наказываются должностные лица, то есть руководители организации. Именно к ним применяются все санкции. Наказание – штраф от 300 до 500 рублей (статья 15.6 КоАП РФ), а за грубое нарушение правил ведения бухгалтерского учета и предоставления отчетности – от 2 000 до 3 000 рублей (статье 15.11 КоАП РФ).

Налоговая ответственность за неуплату НДС

По налоговому кодексу, за неуплату НДС расплачиваться придется опять же руководителю (статья 122 НК РФ). Размер штрафа или пенни зависит от формы вины недобросовестного налогоплательщика. И здесь суммы уже серьезнее.

Если неуплата или несвоевременная уплата НДС совершены по неосторожности, сумма штрафа составит 20% от суммы налога (п. 1 статьи 122 НК РФ). Если же правонарушение оказалось умышленным, то штраф составит уже 40% (п. 3 статьи 122 НК РФ).

Уголовная ответственность за неуплату НДС

Она предполагает не только финансовую ответственность, но и ограничение свободы виновных лиц в зависимости от тяжести преступления (статьи 198 и 199 НК РФ).

Так, уклонение от уплаты налогов организацией или предоставление заведомо ложных сведений, совершенное в особо крупном размере, наказывается штрафом от 100 до 300 000 рублей, либо принудительными работами на срок до 2 лет, либо арестом на срок до 6 месяцев, либо лишением свободы на срок до 3 лет. Если же правонарушение совершено группой лиц по предварительному сговору, то штраф составит от 200 до 500 000 рублей, срок принудительных работа – до 5 лет, срок лишения свободы – до 6 лет.

Конечно, если организация не является злостным неплательщиком, то до уголовной ответственности дело вряд ли дойдет. Административная же и налоговая ответственность вполне реальны, а причина их может оказаться самой банальной – все те же ошибки бухгалтерии.

Ставки высоки

Если вы по неосторожности не доплатили в казну 1 млн рублей, то придется заплатить 200 000 рублей штрафа. Если вы не доплатили намеренно, то придется расстаться с 400 000 рублей.

Можно законно не платить НДС?

Можно. Если обратиться к статье 145 Налогового кодекса РФ, то мы увидим, что в том случае, если сумма выручки от реализации продукции предприятия за три последних месяца не превысили 2 млн рублей, то организация освобождается от уплаты налога. Также можно добиться освобождения от НДС. Но для этого ваша компания должна заниматься определенным видом деятельности.

Если законно не платить НДС не получается, то можно попробовать его уменьшить. Для этого существует два легальных способа: 1) применение пониженных ставок налога, 2) увеличение суммы налоговых вычетов. Подробнее о них мы рассказываем в других публикациях нашего блога.

В качестве заключения

Неуплата НДС рано или поздно может привести к серьезной ответственности перед законом. Несвоевременная же уплата налогов влечет за собой наложение штрафов на организацию, то есть дополнительные расходы.

Проблема в том, что компания при этом может являться абсолютно добросовестным налогоплательщиком. А проблемы с законом у нее могут возникнуть из-за вездесущего человеческого фактора. В данном случае к нему относится или некомпетентность, или высокая загруженность, или обстоятельства личной жизни штатных бухгалтеров. Именно по этим причинам в настоящее время все больше компаний передают свою бухгалтерию на аутсорсинг. Другой вариант – это полностью контролировать работу свой бухгалтерии. Но останется ли тогда время на ведение бизнеса?

Работа с налогом на добавленную стоимость кажется некоторым бизнесменам менее выгодной, чем работа на упрощенной системе, без НДС. Во-первых, не нужно платить налог, во-вторых не нужно вести его учет и сдавать отчеты. Однако в каждом из двух вариантов есть как свои преимущества, так и недостатки.

Налоговый кодекс РФ предоставляет предпринимателям и организациям возможность выбора в таком важном вопросе, как работа с НДС и без НДС. Выбирая упрощенную систему налогообложения, бизнесмен, по сути, отказывается от НДС, порой не задумываясь о том, какую выгоду можно извлечь, будучи плательщиком этого налога. А ведь зачастую именно отсутствие выделенного НДС в счетах-фактурах некоторых организаций и индивидуальных предпринимателей закрывает им путь к многим выгодным сделкам. Поскольку сами плательщики НДС хотят работать только с такими же плательщиками. И когда заходит речь о проблемах малого бизнеса, большинство из них связано именно с основным камнем преткновения - НДС. Постараемся беспристрастно рассмотреть на примере среднестатистического ООО без НДС все плюсы и минусы каждого варианта.

Организации на ОСН или УСН без НДС

Организация имеет право не платить НДС в двух случаях:

- если применяет общую систему налогообложения и имеет выручку менее 2 млн рублей за три предшествующих последовательных календарных месяца, в силу статьи 145 НК РФ;

- если применяет специальные налоговые режимы: УСН, ЕНВД, ЕСНХ или патентную систему в отношении деятельности, попадающей под данные режимы.

Первый вариант является добровольным, то есть работать ООО без НДС может по своему желанию, а вот на упрощенных режимах НДС нет в силу норм Налогового кодекса. При этом, освобождение от уплаты НДС не относится к операциям по внешнеэкономической деятельности, а именно по ввозу товаров на территорию России. Не освобождаются от уплаты налога на добавленную стоимость также операции по реализации подакцизных товаров. Кроме того, организация может выступать в роли налогового агента по отношению к другим плательщикам НДС.

Работа с НДС и без НДС, в первую очередь, зависит от вида деятельности налогоплательщика. Очевидно, что при продаже товаров в розницу, бизнесмен может закупать их у других предпринимателей или организаций на льготных режимах налогообложения, и тогда ему не принципиально, будут ли его счета-фактуры содержать выделенный налог. Образец счета без НДС может огорчить оптовых покупателей, поскольку именно им важно иметь входящий налог для получения вычета.

Если организация на общей системе налогообложения приняла решение работать без НДС, то она должна собрать и представить в орган ФНС все документы, которые необходимы для получения освобождения от уплаты НДС. В их число входят:

уведомление установленного образца об использовании права на освобождение от уплаты НДС; выписка из бухгалтерского баланса (для организаций на ОСН и организаций, которые перешли с ЕСХН на ОСН); выписка из книги продаж, копии журнала полученных и выставленных счетов-фактур за прошлый отчетный период (для организаций на ОСН); выписка из КУДиР (при переходе с УСН на ОСН).

Предоставить все документы в ФНС необходимо не позднее 20 числа месяца, начиная с которого организация хочет работать без НДС. При этом налоговая инспекция не присылает в ответ никакого решения, так как такое освобождение, в силу НК РФ, носит не разрешительный, а уведомительный характер.

Минусы работы с НДС

Главный минус, который отпугивает большинство бизнесменов от работы с НДС, — необходимость платить этот налог. Ведь НДС по праву считается одним из самых важных и сложных налогов в России. К тому же, он имеет федеральное значение. Поэтому быть плательщиком НДС означает вести полный налоговый и бухгалтерский учет. Это означает:

тщательно проверять своих поставщиков; сверять всю входящую «первичку», содержащую НДС; вести необходимые налоговые регистры; заполнять книги учета продаж и книги учета покупок; составлять и сдавать налоговые декларации; иметь в учете дополнительный объект для проверок и внимания органов ФНС.

Если ООО без НДС применяет УСН с объектом «доходы минус расходы», то для него покупка товара у поставщиков-плательщиков НДС дает возможность учитывать полученный НДС в составе своих расходов. Даже если налог был выделен в счете-фактуре. А вот ООО на УСН с объектом «доходы» не имеет такой возможности: вычет НДС в данном случае покупатель осуществить никак не сможет даже при наличии счета-фактуры.

Организации, работающие на ОСН с НДС, имеют дело с более квалифицированными и придирчивыми проверяющими из налоговых органов. Это связано с тем, что НДС таит много подводных камней, и любая обнаруженная ошибка налогоплательщика может привести к многотысячным штрафам и суммам неустойки. Тогда как плательщики налогов на льготных режимах избавлены от возможности допущения подобных ошибок самими принципами применяемого режима налогообложения.